人生100年時代。65歳で退職した後の35年間を楽しく過ごしたいと考える方は多いでしょう。老後生活の期間が長いほど、資金計画について不安も感じているはずです。

この記事では、長生きリスクに備えながら楽しく働く方法を解説します。ぜひ、老後生活に向けたライフプランの参考にしてください。

文字を読むより会話で知りたい!という方は、以下のボタンからお気軽にご相談ください。

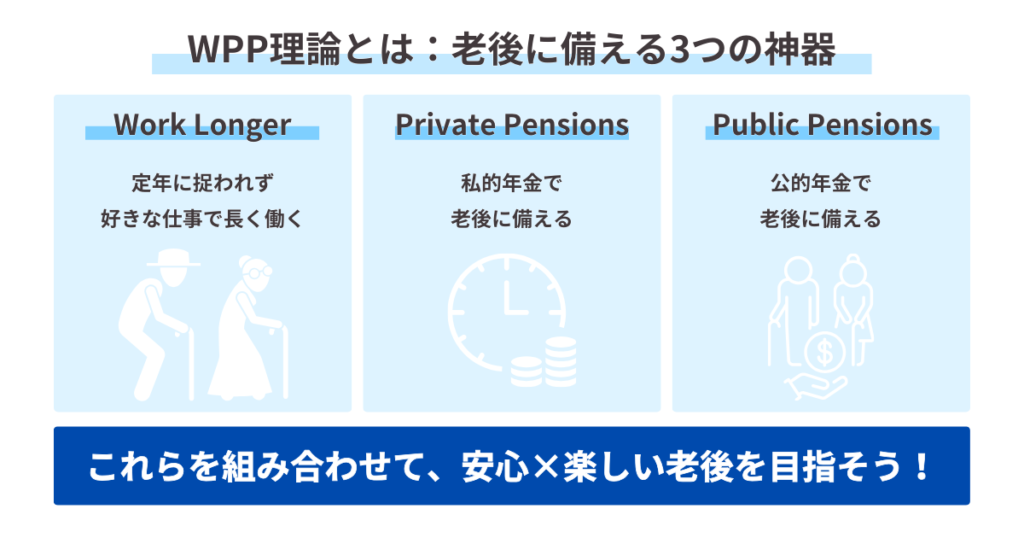

WPP理論とは

WPP理論とは、3つの英字の頭文字です。要約すると「収入と公的年金と私的年金を上手に受け取り、長生きリスクに備える」人生設計です。

W:Work Longer 長く働く

P:Private Pensions 確定拠出年金などの私的年金

P:Public Pensions 国民年金・厚生年金などの公的年金

WPP理論を構成するためには、自身のライフプランに合うよう給与、私的年金、公的年金の受給タイミングを選択することが必要です。

長く働く(Work Longer)

これまで日本の一般企業では、60歳で定年をむかえ退職することが一般的でした。しかし、少子高齢化による働き手の減少や公的年金の減額を理由に65歳まで働く人が増えています。

また、「改正高齢者雇用保険安定法」では企業に対し、70歳までの就業機会を確保するため措置を講じることを努力義務としました。厚生労働省が公表した2023年の「高年齢者雇用状況等報告」によると、66歳以上まで働ける制度のある企業の割合は4割を超えています。

つまり日本は、定年を気にせず働く環境になってきており、実際に65歳を超えた人々も「元気なうちに働いて稼いで老後に備えよう!」と行動している、ということです。

働くことは生きる活力になります。特に、好きなことを仕事にしている人にとって「長く働く」ことは喜びでしょう。知識や技術を後輩に教えたり、若者から新しいことを教えてもらう経験は、収入だけでなく社会とのつながりを良好にしてくれます。

確定拠出年金などの私的年金(Private Pensinons)

私的年金は、国以外が運営していて、企業が従業員のために運営する企業年金や金融機関が個人に向けて販売する個人年金があります。

確定給付企業年金(DB)

企業型確定拠出年金(企業型DC)

個人型確定拠出年金(iDeCo)

事業主であれば、小規模企業共済や経営セーフティネット、国民年金基金などもこれに該当します。

公的年金とは別に資金を用意しておくことで、年金の繰下受給が可能になり、収入が減っても家計がまかなえるでしょう。

また、新NISA制度を私的年金の代わりとして利用する方法もあります。例えば、65歳で受け取った退職金3,000万円を新NISAで運用し、65歳から10年間で取り崩す場合は以下の通りです。

投 資 額:3,000万円

想定利率:7%(年利)

月額受取額:34万5千円

投資せず現金のままだった場合、年間受取額は25万円です。

各私的年金制度は税金控除などのメリットがあるので、自分に合ったプランを選択し、早めに積立を始めることが大切です。

国民年金・厚生年金などの公的年金(Public Pensions)

| 年齢 | 厚生年金(平均月額) | 国民年金(平均月額) | 合計 |

|---|---|---|---|

| 60~64歳 | 74,688円 | 43,094円 | 117,782円 |

| 65~69歳 | 144,322円 | 57,829円 | 202,151円 |

| 70~74歳 | 142,779円 | 57,084円 | 199,863円 |

| 75~79歳 | 146,092円 | 56,205円 | 202,297円 |

| 80~84歳 | 154,860円 | 56,139円 | 210,999円 |

| 85~89歳 | 159,957円 | 56,044円 | 216,001円 |

公的年金は生きている間ずっともらえるので、WPP理論を構成する際に大切な「第一の土台」として考えます。しかし、公的年金のみで老後生活を送ることは難しいため、第二、第三の収入として私的年金や勤労収入が必要です。

総務省の「家計調査報告(家計収支編)2022年(令和4年)平均結果の概要」によると、65歳以上の夫婦のみの無職世帯は毎月の消費支出は26万8,508円(税金含)。それに対し、公的年金を含む社会保障給付は21万7,876円と、公的年金だけでは約5万円ほど不足しています。

公的年金の受取額を増やすには、年金受給開始を遅らせる方法があります。これを「繰下受給」といい、増加率は最大84%です。

公的年金の繰下受給を活用する

老齢基礎年金・老齢厚生年金の受給を遅らせた場合、以下のように受取額が増加され、増額は生涯続きます。どちらか一方の年金のみ繰下げすることも可能です。

| 請求時の年齢 | 増加率 |

|---|---|

| 66歳 | 8.4% |

| 67歳 | 16.8% |

| 68歳 | 25.2% |

| 69歳 | 33.6% |

| 70歳 | 42.0% |

受給を10年遅らせて75歳で受け取る場合、増加率は最大の84.0%です。ただし、70歳で受け取った場合と同額の受給を得られるのは91歳11ヵ月のため、損をする確率も高いです。

例えば、70歳から公的年金を受給した場合の受取額は次の通りです。

例:年間受給予定額が240万のケース

240万円×42.0 %=100万8,000円

240万円+100万8,000円=340万8,000円(年間受給額)

毎月20万円だった受取額が8万4,000円増額しました。これを実現するためには、70歳までの生活を貯蓄の取り崩し+私的年金と勤労収入でまかなう必要があります。

WPP理論で得られる「安心できる老後」とは

WPP理論では、安心して老後生活を送るため以下の3つを考えます。

①何歳まで働くか(収入はいくらか)

②私的年金はどのように積立てるか

③公的年金はいつから受給するのか

幸せな老後生活を想像しながら、自分に合った受け取り方をシミュレーションしてみましょう。

何歳まで働くか(収入はいくらか)

| 好き(自己実現) | お金(生活のため) | |

| ライスワーカー 生活するために必要な収入を得る | × | 〇 |

| ライクワーカー 好きな仕事で収入を得る | △ | △ |

| ライフワーカー 働くことが生活の一部(天職) | 〇 | × |

65歳で定年をむかえると、転職や給与の減額などによりライフスタイル、特に働き方が大きく変化します。

働き方には3種類あり、十分な私的年金を用意できれば「ライクワーカー」や「ライフワーカー」など、やりがいある好きな仕事で楽しく働けるでしょう。

ただし、好きな仕事で働くことは収入が低くなる傾向があります。副業として経験を積んでおく、2つの仕事を同時に行うなどの対策を行い、ゆとりある生活に必要な収入額を目指してください。

私的年金はどのように積立てるか

私的年金として利用しやすいものとして、新NISA、iDeCo、企業型DCがあります。税制の優遇や資金の拘束期間などに違いがあるので、自分に合った方法を選択してください。

3つの中で、いつでも解約できる新NISAは利用しやすいでしょう。投資について学ぶ必要はありますが、「長期・分散・低コスト」を意識した手法を取れば、リスクをおさえながら資産形成を狙えます。早く始めるほど、複利の恩恵を得られて資産は増えやすい傾向にあります。

また、私的年金の目標貯蓄額は公的年金の受取額によって異なります。まずは公的年金の受取額を確認するため、FPなどに相談し老後生活をプランニングすることがおすすめです。

公的年金はいつから受給するのか

公的年金は70歳頃を目安に受け取ると長生きリスクに備えられます。

75歳まで受給を遅らせれば増加率は最大になりますが、70歳で受け取る場合と比較すると91歳11ヵ月まで生きないと損していまいます。男女の平均寿命を超える年齢のため、あまり現実的ではありません。

生活費(必要支出額)をしっかりと把握し、必要額を満たしたタイミングで受け取るのが良いでしょう。

生活費を把握するためには「家計管理」がとても重要です。毎月の支出だけでなく、年間支出や冠婚葬祭などの特別な支出も考えてしっかりと行いましょう。

WPP理論を学べるおすすめの本

老後生活について考える上で、おすすめの書籍を2冊紹介します。

WPP シン・年金受給戦略【谷内 陽一】

WPP理論について、もっと詳しく知りたい方におすすめの本です。

この本をきっかけにWPP理論を知り、老後生活のリスクについて真剣に考え始めた方は多いでしょう。しっかりと戦略をたて実行すれば、お金に関する不安は払拭されます。

老後の生活に漠然とした不安を持っている方は、ぜひ一度読んでみてください。

幸福の資本論【橘玲】

幸せについて考える上で「そもそも幸せとは何か」を教えてくれる本です。

人が幸せを感じるためには「人的資本」「社会資本」「金融資本」の3つが必要です。この本を読むと、現状をかんがみて将来のため「足りない部分は今日から行動しよう!」と思えます。

あなたにとって「幸福な人生」がどのようなものかは、あなたにしか分かりません。ライフプランニングにおいても必要な価値観なので、老後の準備を始める前にぜひ読んでみてください。

WPP理論を活用した安心できる老後の具体例

W・P・Pそれぞれの受給タイミングは同時でも可能であり、自分にあったプランニングが大切です。

WPP理論を紹介する書籍では、一般的に以下の流れを紹介しています。

①就労を延長する

②私的年金を受け取る

③公的年金を受け取る

②と③が入れ替わって紹介されることもありますが、これらは必ずしも順番に行う必要はありません。

例えば、①と②を同時に行ったり、①②③の全てを同時に受け取ることも可能です。受取額は人によって様々であり、毎月必要な生活費も人によって異なります。

つまり、大切なのは「自分が最も幸福を感じられる生活」に向けて、早くから最適な受取方法を計画することです。

とはいえ、非現実的で楽観的なプランニングでは意味がありません。就労には肉体的な限界があり、人によっては定年までに十分な私的年金を積み立てられない方もいるでしょう。家族で話し合うことはもちろん、FPなどの専門家にアドバイスを求めるなど、今できることから行動して楽しい老後に備えてください。

3つの資本を育てて楽しく安心して過ごせる老後生活を!

定年後、第二の人生をどう過ごすか考えている方は多いと思います。お金の不安なく楽しい老後を送りたい方は、ぜひWPP理論の活用を検討してみてください。仕事は収入が得られるだけでなく、社会貢献にもなります。引退してゆっくり余生を過ごすのも良いですが、楽しく働き続け社会とのつながりを楽しめば、心も体も元気に長く過ごせるでしょう。

まずは、私的年金の積立を始めて老後に向けた金融戦略をたててください。仕事が忙しくて考える時間が無い方は、定年後の未来を想像し時間の使い方を見直すことから始めてみましょう。大切なのはお金ばかりではありません。

とはいえ、複雑な計画を一人で立てるのは難しいかもしれません。ファイナンシャルプランナー(FP)に相談することで、現在の財務状況を分析し、将来の夢や目標に合わせた計画を設計できます。今から準備を始めて、理想の将来を実現しましょう。

著者は福祉施設で働いた経験もある「老後生活に強いFP」です。長生きリスクを考えるためには、介護についても考える必要があります。まずはお気軽にご相談ください。