貯まる家計管理をしたいけど、どこから手を付けていいかわからず困っている方は多いと思います。ファイナンシャルプランナーの無料相談へ行く前に、まずは自分でできる見直しの手順を理解しておきましょう。

この記事では、正しい家計管理の手順と、ファイナンシャルプランナー(FP)への相談で分かることをお伝えします。ぜひ参考にしてください。

家計の見直し相談の手順

家計管理の4ステップをお伝えします。

①固定費を見直す

②変動費を見直す

③特別な支出に備える

④ファイナンシャルプランナー(FP)への相談を検討する

①固定費を見直す

貯まる家計管理の基本は「固定費の見直し」から始まります。固定費とは、毎月または一定の期間ごとに発生する支出のことです。例えば、以下のような項目があります。

・保険料

・通信費

・光熱費

・住宅関連費

・サブスクリプション

・税金

・車両関連費(車を所持している場合)

月々の支払いを1万円削減できれば、年間12万円の節約になります。特に保険料はライフスタイルの変化と共に見直しが必要な項目です。時代のニーズに合わせて保障内容も変わるため、定期的に見直しましょう。

また、会費やサービス利用料などのサブスクリプションは、解約を忘れて支払いだけ続けている場合が多いです。毎月、何に、いくら使っているかを洗い出し、不要なサービスや契約は見直してください。

②変動費を見直す

変動費とは、月や週、日によって金額が変わる支出を指します。例えば、以下のような支払のことです。

・食費

・日用品費

・娯楽費

・衣類、アパレル費

・交通費(通勤、通学以外)

・医療費

固定費とは異なり、変動費はライフスタイルや消費行動によって大きく左右されます。そのため、節約や予算管理によって支出をコントロールしやすいです。

毎月の目標額を設定し、その金額を超えないよう調整しましょう。現金で管理する方法もありますが、家計簿アプリを使用すれば目標額と使用額が一目瞭然です。何にいくら使ったかの明細も分かるので、月の振り返りにも適しています。

③特別な支出に備える

特別な支出とは、日常的な支出には当てはまらないが、時折やむを得ずに発生する支払いのことです。具体的には以下のようなものが含まれます。

・突発的な家の修理

・予期せぬ事故

・季節ごとのイベントに必要な費用

・家具や家電製品の買い替え

・葬儀や結婚式

これらの特別な支出への対処は予想がしにくいため難しいでしょう。ですが、貯めておかないと「もしも」の場合に対処できません。まずはおおよその総額を計算し、必要な時期を決めましょう。金額を期間で割れば、毎月いくら貯めれば備えられるかが分かるはずです。

分かりにくい場合は、特別支出用の口座を作成すると管理がしやすいです。

不意の事態に遭遇した時に「お金が足りない!」と困ることのないよう想定しておくことが大切です。

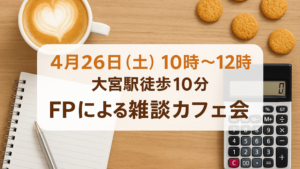

④ファイナンシャルプランナー(FP)への相談を検討する

①から③の手順を実行したけど分からない、自分には向いていないと感じたら、FPへの相談を検討してください。FPはお金の専門家です。あなたが希望する未来に向けた家計管理のアドバイスをしてくれます。

しかし、相談者の不安を煽り不要な保険をすすめるFPもいるので、誰に相談するかはよく考えてください。家計管理で大切なことは「無駄な支出をなくすこと」です。不要な保険に入ってしまうと、目標の貯蓄額は遠のくので注意してください。正しい知識を身に着け、勧誘に惑わされないようにしましょう。

例えば、医療保険への加入を考えるなら、高額療養費制度などの公的制度を利用した場合、不足額に見合う保障内容の保険を選びます。信頼できるFPに相談し、貯まる家計管理に、向けた自分だけの地図を手に入れましょう。

自分でできる家計見直しの注意点

家計を見直す際に注意すべきポイントを3つ紹介します。

・節約よりも倹約を心がける

・ポイ活よりも管理のしやすさを重視する

・ゴールを決めて家族みんなで協力する

節約よりも倹約を心がける

「節約」は短期的な費用の削減に焦点を当てているのに対し、「倹約」はより長期的で持続可能なライフスタイルの改善に重点を置いています。光熱費や食費を削って生活することが辛いと感じているなら、節約ではなく倹約を心がけると良いでしょう。なるべく今の生活水準を維持しつつ支出を抑えるのが継続のコツです。満足度を維持しながら、いつもよりワンランク下の生活用品を購入するなど工夫してみてください。

ポイ活よりも管理のしやすさを重視する

ポイントを多く貯めることより、管理のしやすさを重視して支払いましょう。ポイントを多く得るため複数のクレジットカードや電子マネーを利用すると、何にいくら使ったのか把握しにくくなります。増えれば増えるほど、管理も手間がかかり家計管理が面倒に感じますよね。

「貯まる家計簿」を作りたいなら、ポイントの獲得や割引を追求するよりも、家計管理の維持や支出の把握など管理のしやすさを重視しましょう。

ゴールを決めて家族みんなで協力する

家計管理は家族全員の協力が必要です。まずは明確な目標額を設定し、支出に対する価値観を共有しておきましょう。1人だけで頑張ると、価値観の違いから関係が悪化し、ストレスが溜まってしまいます。例えばあなたが光熱費を節約しようと努力しているのに、自分以外の家族が際限なく使用していたら、一言いいたくなりますよね。家族全員で協力することは、家計の見直しを成功に導く大切なポイントです。

また、明確なゴールを決めておくと、より協力意識が高まります。旅行や家電の購入など、目的地を定めて貯まる過程も楽しみましょう。

ファイナンシャルプランナー(FP)への相談でわかること

自分で行う家計管理とFPに相談した場合の家計管理は何が違うのでしょうか。FPに相談することで、以下のようなメリットが得られます。

専門家の目線で家計簿の作成方法を教えてもらえる

自分で家計管理を行った場合、目標への設定が甘くなりがちです。収入をいくらに設定するべきか、月々の目標支出額は適切か、専門家の目線でチェックしてもらいましょう。

例えば保険を見直す場合、高額療養費制度や年金受給額などの制度が分からないと本当に必要な保障内容は分かりません。より正確な家計簿ほど成功率があがるので、「なんとなく」設定していた予算や支出があれば専門家への相談を検討してみてください。

ライフプランや将来の希望を考えられる

FPに相談すると、長期的な将来設計が可能になります。1か月の家計は把握できても、1年の予算を立てるのは難しいと感じるはずです。2年、3年と増えるほど、正確なプランニングができる人は少なくなるはずです。

家計管理では、短期的な支出だけではなく長期的な支出も把握しなければいけません。FPに相談すれば希望の将来に向けて、これから何をすべきかが分かります。「お金の貯まる家計簿」を手に入れて、より安定した将来に備えましょう。

お金に対する不安を専門家に相談できる

公的制度や資産運用など、分からないことへの不安がなくなります。例えば、NISAやiDeCoの利用者は増加していますが、正しくメリットやデメリットを理解できている人はどれくらいいるのでしょうか。リスクのある商品を知識が無いまま利用するのはおすすめできません。しかも、制度は時代の流れと共に変わります。常に正確な情報をアップデートすることは難しいでしょう。

FPはお金の専門家です。疑問に思っていることがあれば、ひとりで悩むより分かりやすく実例を用いて説明してくれます。ただし、個別具体的な税金の計算などはできません。質問内容によっては、税理士や社会労務士への相談が必要なので注意してください。

あなたに合った正しい家計管理をしよう

家計管理が成功するかは、効果的な家計簿を作成できるかが肝心です。まずはお伝えした4ステップで支出を見直し、貯まる仕組みを作ってください。

家計管理は一見すると簡単そうですが、やり始めると時間も労力もかかります。ひとりでやろうと思ってもなかなか継続できません。分からないことがあれば、専門家に相談しましょう。適切なアドバイスを受けることで、あなたに最適な「貯まる家計簿」が手に入ります。

ただし、保険などの販売もあわせて行っているFPを利用する場合は、不要な保険に入らないよう注意が必要です。

あなたが今より豊かな生活を送れるよう、全力でサポートさせていただきます!